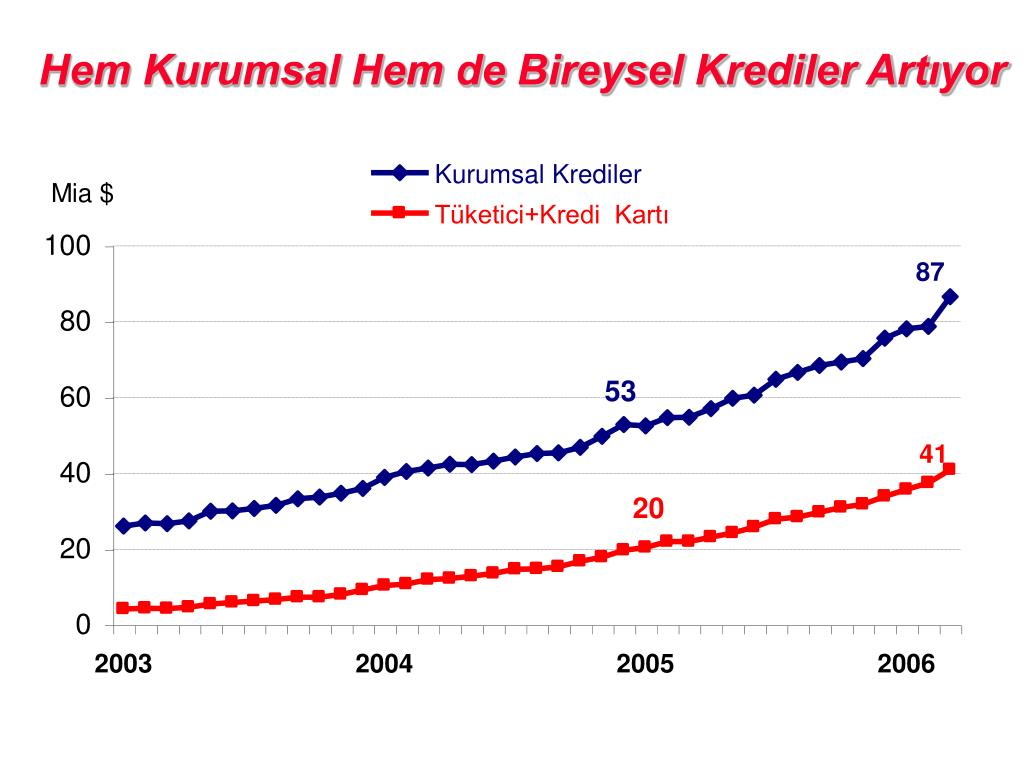

Türkiye’de bireysel krediler, son yıllarda ekonomik dalgalanmalar ve artan yaşam maliyetleri ile birlikte büyük bir değişim sürecine girmiştir. Bireysel kredi gelişmeleri, özellikle ilk defa kredi alacaklar için dikkat çekici fırsatlar sunarken, mevcut borçlular için de yeni zorluklar ortaya çıkarmaktadır. Bireysel kredi faiz oranları, sürekli değişim gösterirken, emekli promosyonları gibi yeni kampanyalar bankaların rekabetini artırmaktadır. Türkiye borç durumu ise, bireysel kredilerin yönetimini giderek karmaşık hale getirmektedir. Bu yazıda, bireysel kredilerin güncel durumu ve tüketicilerin karşılaştığı zorluklar ele alınacaktır.

Son yıllarda Türkiye’deki kredi piyasasında gözlemlenen değişimler, bireylerin finansal yönetimlerini etkileyen önemli unsurlar arasında yer almaktadır. Kişisel kredi seçenekleri, özellikle düşük gelirli bireyler ve emekliler için büyük bir destek sunarken, bankalar da bu alandaki rekabeti artırmak amacıyla çeşitli kampanyalar geliştirmektedir. Faiz oranlarındaki dalgalanmalar, borçlanma kararlarının alınmasında kritik bir rol oynamaktadır. Ayrıca, bireysel borçlar ve kredi kartı kullanımı, Türkiye’deki genel borçlanma yapısının önemli bir parçasını oluşturmaktadır. Ekonomik koşulların yanı sıra, bireysel finans yönetimi ve mali okuryazarlık da bu süreçte dikkat edilmesi gereken unsurlar olarak öne çıkmaktadır.

Türkiye’de Bireysel Krediler: Güncel Faiz Oranları ve Etkileri

Son yıllarda Türkiye’de bireysel kredilerin faiz oranları, ekonomik dalgalanmaların ve enflasyon oranlarının etkisiyle sürekli bir değişim içinde. 2024 yılı itibarıyla, bireysel kredi faiz oranlarının yüksekliği, özellikle ilk defa kredi alacaklar için ciddi bir engel teşkil ediyor. Bankaların belirlediği faiz oranları, tüketicilerin kredi talep etme kararlarını doğrudan etkiliyor. Bu durum, borçlanmayı düşünen bireylerin, alternatif finansman kaynaklarını araştırmalarına yol açıyor.

Ayrıca, bireysel kredi faiz oranlarının artışıyla birlikte, vatandaşların geri ödemelerindeki zorluklar da artmış durumda. Özellikle, emekli bireyler için bu durum daha da kritik hale geliyor çünkü belirli bir gelir düzeyine sahip olan bu grup, yükselen faiz oranları karşısında büyük bir zorluk çekiyor. Bu bağlamda, bankaların sunduğu kampanyalar ve cazip faiz oranları, emeklilere ve diğer bireylere daha sürdürülebilir borçlanma seçenekleri sunmak üzere şekilleniyor.

Emekli Promosyonları ve Bireysel Kredilerde Yeni Fırsatlar

Bankalar, emeklilere yönelik özel kampanyalarla bireysel kredi pazarındaki rekabeti artırarak dikkat çekiyor. Emeklilerin, maaşlarını kendi bankaları aracılığıyla almak istemeleri durumunda sunulan promosyonlar, onları finansal olarak daha avantajlı bir konuma getiriyor. Bu tür kampanyalar, emeklilerin ek gelir elde etme yollarını aradığı günümüzde oldukça cazip hale geliyor. Bu bağlamda, emekli bireyler için özel olarak tasarlanmış kredi ürünleri, onların mali durumlarını iyileştirmek adına önemli bir fırsat sunuyor.

Aynı zamanda, bu promosyonlar bireysel kredi faiz oranlarını da etkileyerek, emeklilerin daha uygun koşullarla borçlanmalarına olanak tanıyor. Bu durum, bankaların emekli müşterilere sunduğu avantajların artmasına ve dolayısıyla bireysel kredilerin daha ulaşılabilir hale gelmesine zemin hazırlıyor. Türkiye’de emekli promosyonları ile birlikte bireysel kredilerin durumu incelendiğinde, bu stratejilerin genel borç durumunu olumlu yönde etkileyebileceği sonucuna varılabilir.

Sıkça Sorulan Sorular

Türkiye’de bireysel kredilerdeki son gelişmeler nelerdir?

Türkiye’de bireysel kredilerdeki son gelişmeler, artan temerrüt oranları ve yükselen faiz yükü gibi faktörlerle şekilleniyor. 2024 sonunda bireysel kredilerin takipteki borçlardaki payı %39.3’e ulaşmış durumda. Bankalar, bu zorlu süreçte yapılandırma hizmetleri ve yeni kredi teklifleri sunarak borç yönetimini kolaylaştırmaya çalışıyor.

İlk defa kredi alacaklar için Türkiye’de bireysel kredi faiz oranları ne durumda?

İlk defa kredi alacaklar için Türkiye’de bireysel kredi faiz oranları, ekonomik dalgalanmalara bağlı olarak yükselmektedir. 2024 yılı itibarıyla, bireysel krediler üzerinde yüksek faiz yükü bulunuyor ve bu durum yeni kredi alacakların karar süreçlerini etkilemektedir. Bankalar, emeklilere yönelik özel kampanyalar ile rekabet etmeye çalışırken, bu durum ilk defa kredi alacaklar için farklı fırsatlar sunabilir.

| Konu | Detaylar |

|---|---|

| Giriş | Türkiye, ekonomik dalgalanmalara maruz kalmakta ve bireysel kredilerdeki gelişmeler dikkat çekici bir şekilde ilerlemektedir. |

| Rekor Temerrüt Oranları | 2024 sonu itibarıyla bireysel kredilerin takipteki borçlardaki payı %39.3’e ulaşmıştır. |

| Faiz Yükü | 2024 yılında toplamda 856.6 milyar lira faiz ödemesi yapılmıştır. |

| Genel Borç Durumu | Türkiye’deki toplam borç miktarı 9.5 trilyon lira, bunun 4.1 trilyonu bireysel kredi borçlarından oluşmaktadır. |

| Emeklilere Yönelik Kampanyalar | Bankalar emeklilere yönelik yeni promosyon kampanyaları sunmaktadır. |

| Mali Yönetim Öneminin Artması | Finansal okuryazarlık ve dikkatli yönetim bireyler için kritik hale gelmiştir. |

Özet

Türkiye’de bireysel krediler, son yıllarda artan temerrüt oranları ve faiz yükü ile birlikte önemli bir konu haline gelmiştir. Ekonomik dalgalanmalar, yüksek yaşam maliyetleri ve artan borçlanma, bireylerin kredi ödemelerinde zorluklar yaşamasına neden olmaktadır. Özellikle, bireysel kredilerin takipteki borçlardaki oranının %39.3’e ulaşması, tüketicilerin finansal yükümlülüklerini yerine getirmekteki güçlüklerini gözler önüne sermektedir. Bankaların sunduğu emeklilere yönelik yeni kampanyalar ve yapılandırma hizmetleri ise bu zorlu süreçte bireylere yardımcı olmayı hedeflemektedir. Sonuç olarak, mali okuryazarlık ve iyi bir finansal yönetim, bireysel borç yönetiminde kritik bir rol oynamaktadır. Tüketicilerin, borçlarını daha sağlıklı bir şekilde yönetebilmeleri için bilinçli adımlar atmaları ve bankaların sunduğu fırsatları iyi değerlendirmeleri büyük önem taşımaktadır.

![Kredi Nedir? Nasıl Alınır? kesin-onayli-kredi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/kesin-onayli-kredi1-150x150.jpeg)

![Taksit Ertelemeli Kredi Veren Bankalar 2020 ertelemeli-ihtiyac-kredisi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/07/ertelemeli-ihtiyac-kredisi1-150x150.jpg)

![Fibabanka Kredi Kullanma Şartları Fibabanka-Kredi-Kartı-Başvurusu[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/Fibabanka-Kredi-Karti-Basvurusu1-150x150.jpg)

![Türkiye İş Bankası İhtiyaç Kredisi is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h2784[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h27841-150x150.png)

![Senetle Kredi Veren Yerler 2020 senetle-para[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/senetle-para1-150x150.jpg)

![Kolay Kredi Veren Bankalar Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi1-150x150.jpg)

![En Uygun Kredi Veren Banka en-uygun-kredi-veren-bankalar-1[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/06/en-uygun-kredi-veren-bankalar-11-150x150.jpg)

![İşkur Kredisi Nedir, İşkur Kredisi Nasıl Alınır? iskur-destekleri[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/06/iskur-destekleri1-150x150.jpg)

![Enpara.com Üzerinden İhtiyaç Kredisi Başvurusu Nasıl Yapılır? enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir5B15D[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/05/enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir255B1255D1-150x150.png)