Türkiye’de bireysel kredi piyasası, son yıllarda önemli değişimlere sahne oldu. Tüketici kredileri, ekonomik politikaların etkisiyle birlikte, bankaların kredi verme eğilimlerinde bir dönüşüm yaşanmasına neden oldu. Son verilere göre, Türkiye kredi durumu, özellikle faiz oranlarındaki dalgalanmalar ve enflasyon gibi faktörlerin etkisi altında kalmaktadır. Bu yazıda, bireysel kredilerin büyümesindeki düşüş eğilimini, tüketici davranışlarını ve banka kredi eğilimlerini detaylı bir şekilde inceleyeceğiz. Ayrıca, bu değişimlerin nasıl bir finansal ortam yarattığını ve tüketicilerin harcama alışkanlıklarını nasıl etkilediğini de ele alacağız.

Kişisel finansman seçenekleri, Türkiye’de bireylerin ihtiyaçlarını karşılamak için önemli bir araç haline gelmiştir. Tüketici kredileri, bireylerin çeşitli harcamalarını finanse etmesine olanak tanırken, aynı zamanda ekonomik dalgalanmalarla birlikte değişen banka politikalarıyla da doğrudan etkileşime girmektedir. Türkiye’deki kredi durumu, bireysel borçlanma eğilimleri ve ekonomik belirsizlikler göz önüne alındığında, oldukça dikkat çekici bir konudur. Bu bağlamda, bireysel kredi ve tüketici kredileri, finansal stratejilerin şekillenmesinde önemli bir rol oynamaktadır. Dolayısıyla, bu yazıda ele alacağımız konular, sadece kredi almak isteyenler için değil, aynı zamanda ekonomik durumu takip edenler için de büyük bir öneme sahiptir.

Türkiye’de Bireysel Kredi Pazarındaki Dönüşüm

Türkiye’de bireysel kredi pazarındaki dönüşüm, son yıllarda önemli değişiklikler göstermektedir. Tüketici kredileri, ekonomik dalgalanmaların etkisiyle şekillenmeye devam ederken, bankaların kredi verme eğilimleri de bu süreçte kritik bir rol oynamaktadır. Özellikle, Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) verileri, bireysel kredilerin büyümesinde yaşanan %41,4’lük düşüşün ardındaki sebepleri gözler önüne sermektedir. Bu durum, yalnızca bireysel kredi talebini değil, aynı zamanda bankaların kredi verme stratejilerini de etkilemektedir. Ekonomik belirsizlikler, enflasyon oranlarındaki artış ve faiz oranlarının dalgalanması, bankaların daha temkinli hareket etmesine neden olmaktadır.

Bireysel kredi pazarındaki bu dönüşüm, tüketicilerin harcama davranışlarını da doğrudan etkiliyor. Ekonomik koşulların elverişsiz olması, bireylerin kredi ürünlerine olan talebini azaltmakta ve tasarruf yapma yönünde bir eğilim yaratmaktadır. Tüketiciler, artan maliyetler karşısında daha dikkatli harcama yapmaya yönelmekte ve kredi kartı harcamalarında belirgin bir düşüş gözlemlenmektedir. Bu değişimler, bankaların kredi verme politikalarını ve tüketici kredisi sunumlarını yeniden gözden geçirmelerine yol açmaktadır.

Banka Kredi Eğilimleri ve Tüketici Davranışları

Banka kredi eğilimlerinin değişimi, Türkiye’nin ekonomik durumuna paralel olarak farklılık göstermektedir. Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) Banka Kredi Anketi, bankaların kredi verme koşullarındaki katılaşmanın altını çizmektedir. Bankalar, ekonomik belirsizlikler ve yüksek risk faktörleri nedeniyle daha az riskli kredilere yönelmekte ve bu durum, bireysel kredi taleplerini kısıtlamaktadır. Tüketicilerin, kredi almak için bankalara başvuru yaparken daha fazla temkinli davranması gerektiği görülmektedir.

Bu eğilimler, bireylerin harcama alışkanlıklarını da etkilemektedir. Tüketicilerin, kredi almak yerine tasarruf yapmayı tercih etmesi, harcama davranışlarında köklü değişiklikler yaratmaktadır. Özellikle, yüksek faiz oranları ve enflasyon karşısında bireyler, daha az harcama yapma eğilimindedir. Bu durum, bankaların kredi politikalarını nasıl şekillendireceği konusunda önemli bir etki yaratırken, bireysel kredi almak isteyenlerin de stratejilerini gözden geçirmesi gerektiğini ortaya koymaktadır.

Sıkça Sorulan Sorular

Türkiye’de bireysel kredi alırken dikkat edilmesi gerekenler nelerdir?

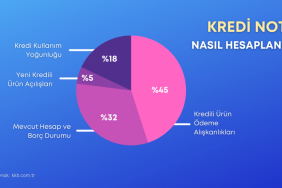

Türkiye’de bireysel kredi alırken dikkat edilmesi gereken en önemli unsurlar arasında kredi faiz oranları, geri ödeme süreleri, toplam maliyet ve banka kredi koşulları yer almaktadır. Tüketici kredileri, genellikle yüksek faiz oranlarıyla sunulduğundan, öncelikle mevcut ekonomik durumu göz önünde bulundurmak gereklidir. Ayrıca, kredi notunuzun yüksek olması, bankaların size daha uygun koşullarda kredi vermesini sağlayabilir.

Türkiye kredi durumu 2023 yılında nasıl bir seyir izlemiştir?

2023 yılında Türkiye kredi durumu, özellikle bireysel krediler açısından önemli değişimler göstermiştir. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre, tüketici kredilerinde %41,4 oranında bir düşüş yaşanmıştır. Bu durum, kredi erişiminin zorlaşması ve harcamaların azalması anlamına gelmektedir. Ekonomik politikalar ve enflasyon gibi faktörler, bireysel kredi taleplerini doğrudan etkileyerek, banka kredi eğilimlerini şekillendirmektedir.

| Başlık | Açıklama |

|---|---|

| Giriş | Türkiye’de bireysel krediler son zamanlarda önemli değişimlere uğradı. |

| Bireysel Kredi Büyümesi: Düşüş Eğilimi | BDDK, bireysel kredi büyümesinde %41,4’lük bir düşüş bildirdi; bu durum tüketici harcamalarında daralmaya işaret ediyor. |

| Banka Kredi Eğilimleri | Bankalar, kredi verme koşullarını daha da katılaştırmakta ve riskli kredilerden kaçınmaktadır. |

| Harcama Davranışındaki Değişimler | Tüketiciler, ekonomik baskılar nedeniyle daha temkinli harcamalar yapmaktadır. |

| Tasarruf Ürünleri | Kur Korumalı Mevduat hesaplarında düşüş; ekonomik güven zayıflıyor ve tasarruf davranışları değişiyor. |

Özet

Türkiye’de bireysel kredi durumu, son yıllarda önemli değişimler göstermektedir. Bireysel kredi büyümesindeki %41,4’lük düşüş, tüketici harcamalarının daralması ve kredi alma koşullarının zorlaşması gibi faktörlerle ilişkilidir. Bankaların daha temkinli yaklaşımı, bireysel kredi talebini etkilerken, tüketicilerin harcama alışkanlıklarındaki değişimler ve tasarruf ürünlerine yönelimleri de ekonomik belirsizliklerle şekillenmektedir. Bu karmaşık tablo, Türkiye’de bireysel kredi pazarının gelecekte nasıl bir yön alacağı konusunda merak uyandırmaktadır. Ekonomik koşulların etkisiyle tüketiciler, finansal kararlarını daha dikkatli bir şekilde almaya yönelmekte ve bu durum bireysel kredi dinamiklerini sürekli olarak değiştirmektedir.

![Kredi Nedir? Nasıl Alınır? kesin-onayli-kredi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/kesin-onayli-kredi1-150x150.jpeg)

![Taksit Ertelemeli Kredi Veren Bankalar 2020 ertelemeli-ihtiyac-kredisi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/07/ertelemeli-ihtiyac-kredisi1-150x150.jpg)

![Fibabanka Kredi Kullanma Şartları Fibabanka-Kredi-Kartı-Başvurusu[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/Fibabanka-Kredi-Karti-Basvurusu1-150x150.jpg)

![Türkiye İş Bankası İhtiyaç Kredisi is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h2784[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h27841-150x150.png)

![Senetle Kredi Veren Yerler 2020 senetle-para[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/senetle-para1-150x150.jpg)

![Kolay Kredi Veren Bankalar Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi1-150x150.jpg)

![En Uygun Kredi Veren Banka en-uygun-kredi-veren-bankalar-1[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/06/en-uygun-kredi-veren-bankalar-11-150x150.jpg)

![İşkur Kredisi Nedir, İşkur Kredisi Nasıl Alınır? iskur-destekleri[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/06/iskur-destekleri1-150x150.jpg)

![Enpara.com Üzerinden İhtiyaç Kredisi Başvurusu Nasıl Yapılır? enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir5B15D[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/05/enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir255B1255D1-150x150.png)