Türkiye Konut Kredisi, ev sahibi olma hayalini gerçekleştirmek isteyen birçok kişi için önemli bir finansman aracıdır. Son yıllarda Türkiye’deki konut kredisi faizleri, Merkez Bankası’nın uyguladığı politikalarla birlikte sürekli olarak değişim göstermektedir. 2025 yılına kadar konut kredisi şartlarının nasıl şekilleneceği merakla beklenirken, konut kredisi hesaplama yöntemleri alıcıların karar verme süreçlerinde büyük bir rol oynamaktadır. Konut kredisi başvurusu yaparken dikkat edilmesi gereken unsurlar arasında, uygun faiz oranları ve geri ödeme planlarının belirlenmesi yer almaktadır. Bu yazıda, Türkiye konut kredisi pazarındaki son gelişmelere ve mevcut piyasa dinamiklerine dair kapsamlı bir inceleme sunacağız.

Ev sahibi olmanın en kolay yollarından biri olan konut kredisi, Türkiye’deki pek çok insan için hayal edilen bir yaşam tarzının kapılarını aralamaktadır. 2025 yılı itibarıyla konut kredisi faiz oranları ve kredi başvuru şartları, alıcıların finansal planlamalarında önemli bir etkendir. Bu süreçte, konut kredisi hesaplama yöntemleri, potansiyel alıcıların doğru kararlar alabilmesi için kritik bir öneme sahiptir. Merkez Bankası’nın faiz politikaları ve piyasa dinamikleri, konut kredisi almak isteyenler için fırsatlar sunarken, aynı zamanda dikkat edilmesi gereken zorlukları da beraberinde getirmektedir. Türkiye konut kredisi pazarındaki bu gelişmeler, hem alıcılar hem de yatırımcılar için önemli bir bilgi kaynağı oluşturmaktadır.

Türkiye Konut Kredisi Faizleri ve Güncel Durum

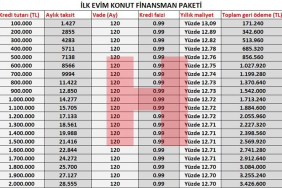

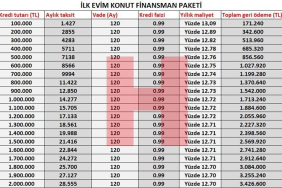

Türkiye konut kredisi faizleri, Merkez Bankası’nın uyguladığı politikalar doğrultusunda dinamik bir seyir izlemektedir. Son dönemlerde faiz oranlarının düşmesi, konut almak isteyenler için büyük bir fırsat sunmaktadır. Özellikle, 120 aylık vade için ortalama %2.79 seviyesine inen faiz oranları, ev sahibi olma hayali kuran birçok ailenin yüzünü güldürmekte. Ancak, bu durumun sürdürülebilirliği konusunda uzmanlar arasında farklı görüşler bulunmaktadır. Ekonomik koşullar ve enflasyon, konut kredisi faizlerinin gelecekte nasıl şekilleneceği üzerinde etkili olmaktadır.

Düşük konut kredisi faizleri, sadece alıcılar için değil, aynı zamanda inşaat sektörü ve ekonominin diğer alanları için de önemli bir gelişme olarak görülmektedir. Piyasa analistleri, faiz oranlarının %2 seviyesine düşmesi durumunda, konut kredisi talebinin artacağını öngörmektedir. Bu da, konut alım gücünü artırarak, gayrimenkul sektöründe hareketliliği sağlayabilir. Ancak, alıcıların bu fırsatı değerlendirirken dikkatli olmaları ve ödemelerde yaşanabilecek zorlukları göz önünde bulundurmaları gerekmektedir.

Sıkça Sorulan Sorular

Türkiye konut kredisi faizleri 2025 yılında nasıl şekillenecek?

2025 yılında Türkiye konut kredisi faizlerinin nasıl şekilleneceği, ekonomik koşullara ve Merkez Bankası’nın faiz politikalarına bağlı olacaktır. Uzmanlar, faiz oranlarının düşüş trendini sürdürmesi durumunda, ev sahibi olma hayali kuran birçok aile için önemli fırsatlar sunabileceğini öngörüyor. Ancak, enflasyon ve piyasa dinamiklerinin de dikkate alınması gerektiği unutulmamalıdır.

Konut kredisi başvurusu yaparken nelere dikkat etmeliyim?

Konut kredisi başvurusu yaparken, öncelikle kredi faiz oranlarını karşılaştırmak önemlidir. Türkiye konut kredisi pazarında farklı bankalar arasında önemli farklar bulunmaktadır. Ayrıca, kredi hesaplama araçlarından faydalanarak aylık ödemelerinizi ve toplam geri ödeme miktarını belirlemek, mali durumunuzu daha iyi yönetmenize yardımcı olacaktır. Başvurunuzun onaylanması için gerekli şartları sağladığınızdan emin olun.

| Konu | Açıklama |

|---|---|

| Faiz Oranı Hareketleri | Merkez Bankası’nın konut kredisi faiz oranlarını düşürmesi, piyasa üzerinde önemli bir etki yarattı. Mevcut oranlar ortalama %2.79 seviyesine geriledi ve bu durum alıcıları cesaretlendirdi. |

| Hedef Eşikler ve Beklentiler | Analistler, faiz oranlarının %2 seviyesine düşmesinin alım gücünü artıracağını öngörüyor. Ancak, ekonomik koşullar ve enflasyon tereddütleri de devam etmekte. |

| Ödeme Zorlukları | Konut kredisi almak, yüksek aylık ödemelerle birlikte büyük bir mali yük oluşturabilir. Örneğin, 2 milyon TL kredi alan bir alıcı, aylık yaklaşık 57,000 TL ödeme yapmalıdır. |

| Piyasa Eğilimleri | Konut kredisi faiz oranlarının geleceği ve piyasa dinamikleri, alım satım işlemlerini ve tüketici güvenini etkiliyor. |

| Kıyaslama Kredi Detayları | Bankalar arasında önemli farklar mevcut. Alıcıların, farklı kredi tekliflerini karşılaştırarak en uygun olanını seçmeleri büyük önem taşıyor. |

Özet

Türkiye konut kredisi, günümüzde ev sahibi olma yolunda önemli bir fırsat sunmaktadır. Faiz oranlarının düşmesiyle birlikte, potansiyel alıcılar için cazip bir ortam oluşmuştur. Ancak, beraberinde gelen ödeme zorlukları ve artan maliyetler, bu fırsatların dikkatli bir şekilde değerlendirilmesini gerektiriyor. Konut kredisi almak isteyenlerin, piyasa dinamiklerini ve bankalar arasındaki farklılıkları göz önünde bulundurarak hareket etmeleri, hem mali açıdan daha avantajlı bir durum elde etmelerine yardımcı olacak hem de ev sahibi olma hayallerini gerçeğe dönüştürmeleri için bir anahtar olacaktır.

![Kredi Nedir? Nasıl Alınır? kesin-onayli-kredi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/kesin-onayli-kredi1-150x150.jpeg)

![Taksit Ertelemeli Kredi Veren Bankalar 2020 ertelemeli-ihtiyac-kredisi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/07/ertelemeli-ihtiyac-kredisi1-150x150.jpg)

![Fibabanka Kredi Kullanma Şartları Fibabanka-Kredi-Kartı-Başvurusu[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/Fibabanka-Kredi-Karti-Basvurusu1-150x150.jpg)

![Türkiye İş Bankası İhtiyaç Kredisi is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h2784[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h27841-150x150.png)

![Senetle Kredi Veren Yerler 2020 senetle-para[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/senetle-para1-150x150.jpg)

![Kolay Kredi Veren Bankalar Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi1-150x150.jpg)

![En Uygun Kredi Veren Banka en-uygun-kredi-veren-bankalar-1[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/06/en-uygun-kredi-veren-bankalar-11-150x150.jpg)

![İşkur Kredisi Nedir, İşkur Kredisi Nasıl Alınır? iskur-destekleri[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/06/iskur-destekleri1-150x150.jpg)

![Enpara.com Üzerinden İhtiyaç Kredisi Başvurusu Nasıl Yapılır? enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir5B15D[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/05/enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir255B1255D1-150x150.png)