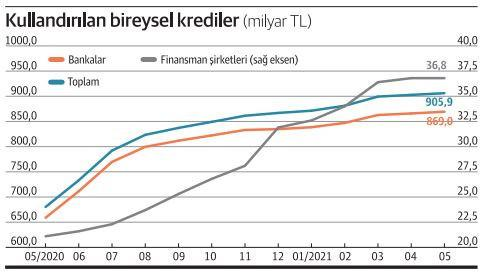

Bireysel kredi kullanımı, Türkiye’de son yıllarda önemli bir finansman aracı haline gelmiştir. Ancak 2025 yılı itibarıyla bireysel kredi kullanımında dikkat çekici bir düşüş gözlemlenmektedir. Bu düşüş, bireylerin mali durumlarını etkileyen yüksek faiz oranları ve sıkı kredi kriterleri gibi unsurlardan kaynaklanıyor. Bireysel krediler, ev alımından otomobil satın almaya kadar pek çok alanda ihtiyaç duyulan finansmanı sağlarken, bu süreçte bireysel borç oranının artması da önemli bir sorun teşkil ediyor. Bu nedenle, bireysel kredi takibi ve kredi kullanımı Türkiye’nin ekonomik dinamikleri açısından kritik bir öneme sahiptir.

Türkiye’de kişisel kredilerin kullanımı, bireylerin finansal ihtiyaçlarını karşılamak amacıyla yaygın bir yöntem olarak ön plana çıkmaktadır. Ancak, bireysel kredilerde yaşanan düşüş, vatandaşların kredi alımındaki zorlukları ve bankaların uyguladığı katı kriterleri gözler önüne sermektedir. Kişisel borçlanma oranlarının artışı, bireylerin mali yükümlülüklerini yerine getirmekte zorlandığını gösteriyor. Aynı zamanda, bireysel kredi başvurularında yaşanan bu olumsuz durum, ekonomik istikrarın sağlanması açısından da önemli bir engel oluşturuyor. Sonuç olarak, bireysel kredi kullanımı ve takibi, bireylerin mali geleceği açısından hayati bir mesele haline gelmiştir.

Bireysel Kredi Kullanımında Düşüşün Nedenleri

Bireysel kredi kullanımındaki düşüş, birçok farklı faktörden kaynaklanmaktadır. Öncelikle, Türkiye’deki enflasyon oranlarının artması ve yaşam maliyetlerinin yükselmesi, bireylerin kredi alma isteğini olumsuz etkilemektedir. İnsanlar, mevcut ekonomik sıkıntılar nedeniyle daha temkinli davranmakta ve gereksiz borçlanmaktan kaçınmaktadır. Ayrıca, bankaların kredi verme kriterlerini sıkılaştırması, bireysel kredi başvurularının azalmasına yol açmaktadır. Yüksek faiz oranları, bireylerin bu kredileri kullanmasını zorlaştırmakta ve bu da kredi kullanımında gözlemlenen %5’lik düşüşün temel nedenlerinden biridir.

Diğer bir neden ise, bireylerin mevcut borçlarını ödeme konusundaki yetersizlikleridir. Türkiye’de bireysel borç oranlarının artması, insanların yeni krediler almaktan çekinmesine neden olmaktadır. Özellikle kredi kartı borçları ve mevcut kredilerin takibi, bireylerin mali durumlarını zorlaştırmakta ve yeni borçlanma taleplerini engellemektedir. Bu durum, kredi kullanımında yaşanan düşüşü daha da derinleştirmektedir. Ekonomik belirsizlikler ve bireylerin gelir düzeylerindeki dalgalanmalar, gelecekteki kredi başvurularının da etkilenmesine neden olabilir.

Bireysel Kredi Takibi ve Ekonomik Etkileri

Bireysel kredi takibi, Türkiye’de son yıllarda önemli bir sorun haline gelmiştir. 2025 itibarıyla bireylerin ödemelerinde yaşadığı zorluklar, takip oranlarının artmasına yol açmıştır. Özellikle ihtiyaç kredileri ve kredi kartları üzerindeki borçların zamanında ödenmemesi, bireylerin mali durumlarını tehlikeye atmaktadır. Bu durum, sadece bireyler için değil, aynı zamanda bankalar için de risk oluşturmaktadır. Bankalar, takipteki alacak miktarının artması nedeniyle kredi verme politikalarını gözden geçirmekte ve daha sıkı kriterler uygulamaya koymaktadır.

Bireysel kredi takibinin artması, ekonominin genel durumunu da etkilemektedir. Yüksek takip oranları, bireylerin harcama yapma gücünü azaltmakta ve dolayısıyla ekonomik büyümeyi sekteye uğratmaktadır. Ekonomik baskı altında kalan bireyler, acil ihtiyaçlarını karşılamak için borçlanmakta, ancak bu borçları geri ödemekte zorlanmaktadır. Sonuç olarak, bireysel borç oranının artması, sadece bireylerin mali durumlarını değil, aynı zamanda ülkenin ekonomik sağlığını da tehdit eden bir durum haline gelmektedir.

Sıkça Sorulan Sorular

Bireysel kredi kullanımı neden düştü?

2025 yılında Türkiye’de bireysel kredi kullanımı %5 oranında düşüş göstermiştir. Bu düşüş, bankaların kredi verme kriterlerini sıkılaştırması, yüksek faiz oranları ve artan yaşam maliyetleri gibi faktörlerden kaynaklanmaktadır. Bu koşullar, bireylerin kredi başvurularını olumsuz etkileyerek kredi kullanımında azalmaya yol açmıştır.

Bireysel kredi takibi ne anlama geliyor ve neden bu kadar önemli?

Bireysel kredi takibi, bireylerin kredi ve kredi kartı borçlarını zamanında ödeyememesi durumunda, bu borçların yasal takip sürecine girmesi anlamına gelir. Türkiye’de bireylerin %5’i, kredi borçları nedeniyle takipte bulunmakta. Bu durum, bireylerin mali istikrarını tehdit ederek, ekonomik baskıların arttığını göstermektedir.

| Anahtar Noktalar | Açıklama |

|---|---|

| Bireysel Kredi Kullanımındaki Düşüş | 2025 yılı itibarıyla bireysel kredi kullanımı %5 oranında azalmıştır. |

| Yüksek Faiz Oranları | Yüksek faiz oranları, bireylerin kredi başvurularını olumsuz etkileyen önemli bir faktördür. |

| Takip Oranında Artış | Bireysel ihtiyaç kredileri ve kredi kartları üzerindeki takipteki alacak miktarında rekor artış yaşanmıştır. |

| Nüfusun Beşte Biri Takipte | Yasal takibe düşen bireylerin sayısı, nüfusun %5’ine ulaşmıştır. |

| Ekonomik Durumun Etkisi | Artan enflasyon ve yüksek yaşam maliyetleri, bireylerin kredi kullanımını etkilemektedir. |

| Banka Kredileri Anketi | Bankaların kredi verme politikaları sıkılaşmakta ve yeni sözleşme şartları getirilmektedir. |

Özet

Bireysel kredi kullanımı, Türkiye’deki ekonomik koşullara bağlı olarak önemli bir değişim göstermektedir. Son yıllarda kredi kullanımındaki düşüş, bireylerin finansal zorluklar yaşadığını ortaya koymaktadır. Yüksek faiz oranları ve artan yaşam maliyetleri, bireylerin krediye erişimini zorlaştırmakta ve takip oranlarının artmasına neden olmaktadır. 2025 itibarıyla, nüfusun beşte birinin yasal takibe düştüğü göz önüne alındığında, ekonomik istikrarın sağlanması ve bankaların kredi verme kriterlerinin yeniden gözden geçirilmesi gerektiği aşikardır. Bireylerin finansal okuryazarlıklarını artırmaları ve tasarruf bilinci geliştirmeleri, bu zorlu dönemlerde mali geleceklerini güvence altına almak için kritik öneme sahiptir.

![Kredi Nedir? Nasıl Alınır? kesin-onayli-kredi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/kesin-onayli-kredi1-150x150.jpeg)

![Taksit Ertelemeli Kredi Veren Bankalar 2020 ertelemeli-ihtiyac-kredisi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/07/ertelemeli-ihtiyac-kredisi1-150x150.jpg)

![Fibabanka Kredi Kullanma Şartları Fibabanka-Kredi-Kartı-Başvurusu[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/Fibabanka-Kredi-Karti-Basvurusu1-150x150.jpg)

![Türkiye İş Bankası İhtiyaç Kredisi is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h2784[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/10/is_bankasi_kredi_faiz_oranlari_8_ihtiyac_konut_tasit_h27841-150x150.png)

![Senetle Kredi Veren Yerler 2020 senetle-para[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/senetle-para1-150x150.jpg)

![Kolay Kredi Veren Bankalar Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/05/Anında-Kredi-Veren-Bankalar-Hangileri-2018-de-En-Hızlı-Kredi-Çıkaran-Bankalar-Listesi1-150x150.jpg)

![En Uygun Kredi Veren Banka en-uygun-kredi-veren-bankalar-1[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/06/en-uygun-kredi-veren-bankalar-11-150x150.jpg)

![İşkur Kredisi Nedir, İşkur Kredisi Nasıl Alınır? iskur-destekleri[1]](https://www.bireyselkredi.org/wp-content/uploads/2020/06/iskur-destekleri1-150x150.jpg)

![Enpara.com Üzerinden İhtiyaç Kredisi Başvurusu Nasıl Yapılır? enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir5B15D[1]](https://www.bireyselkredi.org/wp-content/uploads/2021/05/enpara-com-uzerinden-ihtiyac-kredisi-basvurusu-nasil-yapilir255B1255D1-150x150.png)